知ってる?アセットアロケーションが投資信託の成果80%を握ってる

投資信託を始めると、アセットアロケーションという言葉を見かけるようになります。

実はこのアセットアロケーションは投資信託の成果80%を握っているかなり重要なものなんです!

本記事ではアセットアロケーションとは何か、組む時の資産商品、リスクについてお伝えします。

コンテンツ

知ってる?アセットアロケーションが投資信託の成果80%を握ってる

アセットアロケーションってなに?

アセットアロケーションとは、運用する資産をどのように分散させるか、どのような割合なのか決めることを言います。

アセット(資産)・アロケーション(配分)という意味です。

現状の資産をどの資産にどれくらいの割合で投資するのかを決めましょう。

最近ではロボットアドバイザーやバランスファンドというものもあり、ロボットアドバイザーは年齢によってリスクを軽減してくれますが、自分で配分を決めた方が自分の資産に合った運用ができます。

バランスファンドだと、マイナスになりにくいというメリットがあります。

ですが異なる値動きの資産を1つで保有することになるので思っているより増えていないこともあります。

なので自分で分散して投資することで、プラスになっている物だけ売却して必要な分を使うということができるようになります。

アセットアロケーションの組み合わせの基本

自分がリスクをどこまで許容できるのかを把握することが大切です。

収入、投資期間、余裕資金、投資経験、運用知識、性格、家族構成など色々な要素があるため、リスク許容度には個人差があるんです。

組み合わせの基本は、期待するリターンに対して、どれだけ自分でリスクを取ることができるか考えることです。

高リターン、低リスクなんて夢のような物はないので、どこまでリスクを取れるのかしっかりと考えましょう。

リターンを大きくすればするほど、リスクも同様に高くなっていきます。

そのため、1つの資産に全て投資するのではなく、複数の資産に投資することでリスクコントロールをして安定したリターンを目指しましょう。

リスク許容度を越えた高いリスクの投資を行ってしまうと、投資対象の価格変動が常に気になってしまったりと日常生活にも支障が出る可能性がありますので注意しましょう。

投資成果の80%はアセットアロケーションによって決まるというのはこういったリスク許容度を含めて資産配分に時間をかけるからです。

アセットアロケーションとポートフォリオの違い

似たものでポートフォリオという物もあります。

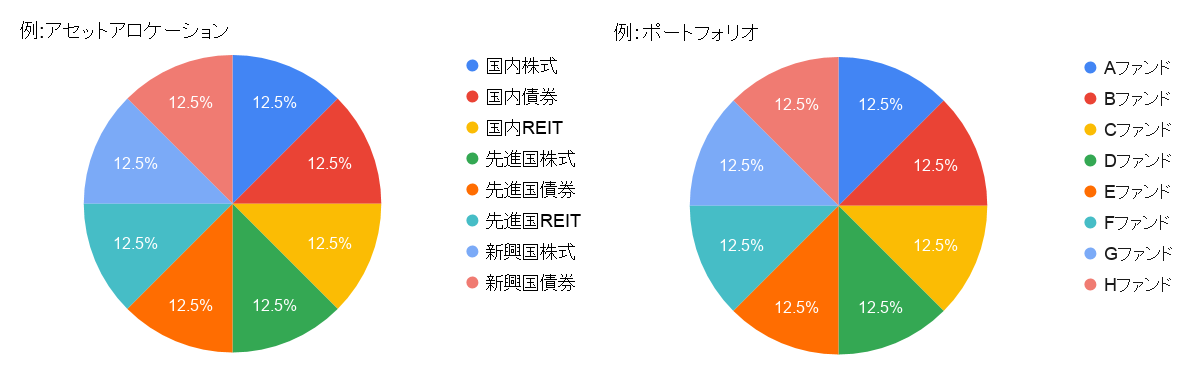

ポートフォリオはアセットアロケーションで考えた配分ごとに具体的な銘柄を加えたものです。

例えばアセットアロケーションで国内株式、国内債券、国内REIT、先進国株式、先進国債券、先進国REIT、新興国株式、新興国債券をそれぞれ15%ずつ保有すると配分した場合、それぞれの投資先に合った金融商品を当てはめた物がポートフォリオです。

アセットアロケーションをしっかり組み、自分の考えに向いた銘柄をしっかりと選んでいきましょう。

選ぶ時は購入時にかかる購入手数料、保有している間にかかる信託報酬、売却時にかかる信託財産留保額を気にして選びましょう。

長期間で保有する場合は、手数料が高いとその分利益が少なくなってしまいます。

投資信託の商品を把握しよう

債券

1つ目は債券。

国や公共団体や企業などが、資産調達をするために発行するものです。

通常の債券は1つの債券に対して投資するものに対し、債券型投資信託は複数の債券に分散して投資することができます。

本来であれば個人で海外の債券を購入するのは難しいものですが、投資信託を使えばファンドマネージャーが投資、運用をしてくれます。

種類は国内債券、先進国債券、新興国債券とあります。

国内債券だと金利が低く金額はなかなか増えません。

しかし海外の債券だと為替リスクが発生する可能性が高く損をする可能性もあります。

株式

2つ目は株式。

運用する金融商品の中に株式を組み入れることができる投資信託のことです。

信託約款「しんたくやっかん」(契約が書かれている物のこと)に書かれていますが、運用に株式が組み込まれる可能性があるものは株式投資信託となるんです。

実際に運用に株式が組み込まれているかではなく、投資対象に組み入れることができる投資信託は、全部株式投資信託に分類されるんですよ。

REIT

3つ目はREIT。

実際の不動産投資と違い少額から始めることができます。

不動産の売買時の利益や賃貸収入などから投資家に還元される金融商品です。

少額からできるので、複数への投資も可能となっています。

株式や債券などの他の投資商品に比べて利回りが比較的高くなっています。

現物を保有するわけではないので、不動産が手元に残るわけではありません。

そして自然災害で建物の価値が下がってしまい、利益が減ることもあります。

コモディティ

4つ目はコモディティ。

原油、石油などのエネルギー、金やプラチナなどの貴金属、トウモロコシや大豆などの穀物という商品に投資します。

コモディティは実物資産に投資するので、インフレにも強いんです。

物価が上昇すると実物遺産としての価値も高まるので、値上がりする傾向があるんです。

デメリットとしては、自然災害などで大きな価格変動のリスクがあります。

そして取り扱っている通貨によっては、為替の値動きによっても損をしてしまうこともあるので注意が必要となっています。

本投資信託の種類は他にもあります。

詳しくはこちらの記事で解説しています♪

アセットアロケーションを作る時に気を付けるリスク

価格変動リスク

投資した資産の価格が変動することによるリスクのことです。

購入時の価格よりも売却時の価格が下がってしまう可能性があります。

投資信託は世界中の市場で取引されていて、その価格は日々変化しています。

経済の状況や世界中のニュース、天候などの異常気象などの影響を受けています。

株のように大きなリターンを期待できるものは価格変動リスクも大きくなっており、債券など小さなリターンの場合は価格変動リスクも小さくなります。

金利変動リスク

金利の変動によって金融資産の価値が変動するリスクのことを言います。

インフレなどの影響で、その国の金利が上がれば債券価格は下がり株価が上がります。

逆にデフレの場合は、金利が下がり債券価格は上がり株価は下がります。

特に債券は金利の変動に大きく影響を受けるものとなっています。

市場の金利が上がっている時は債券の価格が下がっていて、債券を売ってもっと有利な投資をしようという投資家が多くなるからです。

金利が下がった場合は逆の動き方をします。

カントリーリスク

投資先の国の政治や経済、社会などの情勢の変化によって価格が大きく変動するリスクのことを言います。

一般的にはベトナムやアフリカや中東のような新興国において起こりやすいと言われています。

その国で急激なインフレや為替相場の変動による通貨価値の下落や、国債の債務不履行のような金融危機。

政権交代などの政治情勢が影響します。

カントリーリスクは、全世界の国に存在はしていますが、新興国はリスクがより高くなっているため経済情報にアンテナを張っておきましょう。

まとめ

本記事ではアセットアロケーション、投資先の商品について、起こりうるリスクについて解説してきました。

投資信託を始めるとすぐにポートフォリオを考えてしまいがちですが、まずはアセットアロケーションを組んでみてください。しっかり組んでいないと、急な値動きの時に焦って売却してしまい、損をする可能性が高いです。

資産運用を成功させるために、どれだけ自分がリスクを取ることができるのかしっかり考えてみましょう♪

Sponsored Link

この記事が気に入ったら

いいね!しよう

最新情報をお届けします

Twitterでukano358をフォローしよう!

Follow @ukano358