初心者の人必読!『投資信託のアクティブ、インデックス型って何?』

投資信託にはアクティブ型とインデックス型という種類があります。

本記事ではそれぞれどういった特徴があるのか、どんなところに注意した方がいいのか解説しています。

投資信託を選ぶ時の参考にしてください。

コンテンツ

初心者の方必読!『投資信託のアクティブ、インデックス型って何?』

アクティブ型の特徴

アクティブ型とは市場の指標の平均よりも高い利益を目指すように運用される投資信託のことです。

アクティブ型とひとくくりに言っても、運用の仕方で更に2つに分かれるんです。

1つ目はバリュー型。

これは現在価値が割安な状態で放置されている分野や銘柄を探して運用する方法です。

これから先その分野の一般的な価値に戻った時の利益を狙います。

2つ目はグロース型。

これは将来的に価値が値上がりしそうな分野や銘柄を探して運用する方法です。

これから先伸びる分野の銘柄を探して値上がりの利益を狙います。

どちらの方法もファンドマネージャーという運用のプロが、指標の平均を越えてより良いリターンを得られるように、調べつくして投資先や手法も変更しているんです。

アクティブ型の注意点

基本的にアクティブ型はファンドマネージャーの銘柄調査などの手数料もかかり、その分の手数料も上乗せされています。

そして、利益をあげるために多くの売買を繰り返す事もあり、その分も手数料も追加でかかるので、後述するインデックス型よりも投資家が負担するが手数料が高くなっています。

市場の相場が安定している時でも、更に高い利益を狙うために運用をします。

攻めた結果、読みが外れて逆に値下がりしてしまうこともあるんです。

その変わり、一般的な市場の相場が下がっている時でも利益を出すこともあります。

上手く行く事もあれば、失敗もあるということなんです。

事前に目論見書(投資信託の説明書)を読んで、どんな方針で運用するのかしっかりチェックしましょう。

インデックス型、それぞれの違い

インデックス型の特徴

インデックスファンドは、国内では日経平均株価やTOPIXなど、海外ではS&P500、MSCIコクサイ・インデックスなどといった代表的な特定の指標に連動するように作られた投資信託のことです。

指標に連動する運用のため、アクティブ型と違いファンドマネージャーが銘柄の選択を簡単に行うことができるので、経費を抑えられ投資家が負担する手数料も低くなっています。

投資信託を保有している間にかかる手数料である信託報酬が安く設定してあるので、長期保有の銘柄として向いています。

インデックス型の注意点

コストは安く抑えることができますが、リターンはあくまでそこそこ止まりになります。

市場の指標と同じ運用をするようにしているため、ガッツリと稼げるものではありません。

一般的に投資って一気に値動きがあって、得したり損したりするようなイメージがあると思いますが、指標に沿っての動きなので期待以上の大きなリターンには向かない投資になっています。

そしてインデックス投資は運用方針を公表しているので、運用の手口が丸わかりです。

なのでデイトレーダーなどの取引に利用されてしまい損をすることもあるんです。

アクティブとインデックスの違い

アクティブ型は積極的に利益を得たい人、インデックス型は預金よりも効率的に増やしていきたい人向けと考えられます。

ただし、アクティブ型もインデックス型も金融商品のためリスクはあることを覚えておきましょう。

投資の世界に絶対はありません。

投資する場合は、貯蓄もある程度用意しておかなければもしもの時に耐えられなくなってしまうんです。

どうしても始めてみたいという人は、自分の財布と相談して少額でスタートしてみましょう。

昔と比べて投資信託は100円からと少額で始めることができるようになっています。

2つの型はどう選べばいいの?

自分の目標

アクティブ型かインデックス型かを選ぶ時、まずは自分の目標をたてましょう。

何年後に何をするためにいくら必要でしょうか?

例えば5年後に車購入をしたいから100万円貯めたい、10年後に海外旅行に行きたいなどです。

無理だからとあきらめず、明確に目標を決めましょう!

目標を決めていないでなんとなくで投資をしていると、値下がりした時に驚いて売却してしまって結果損してしまうこともあるからです。

しっかりと目標を決めて、落ち着いて値動きを見ていきましょう。

リターンの比較

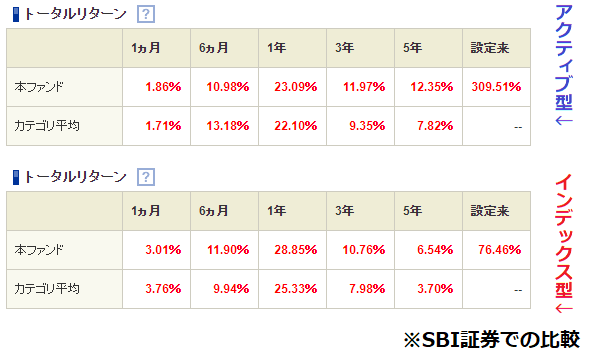

目標を決めたら、次は銘柄のリターンを比較してみましょう。

このトータルリターンの項目には、基準価額の増減や、分配金の受取額などを含めたものとなっています。

アクティブファンドの場合は、まず長期にわたってカテゴリ平均よりも上回って運用出来ているのか、インデックスファンドの場合は、長期にわたってカテゴリの平均値と近い数値で運用されているのかをチェックしましょう。

あまりにも数値がずれているのであれば、その銘柄の運用の仕方がおかしいのかもしれません。

そういった銘柄は選ばない方が無難です。

コストに注意

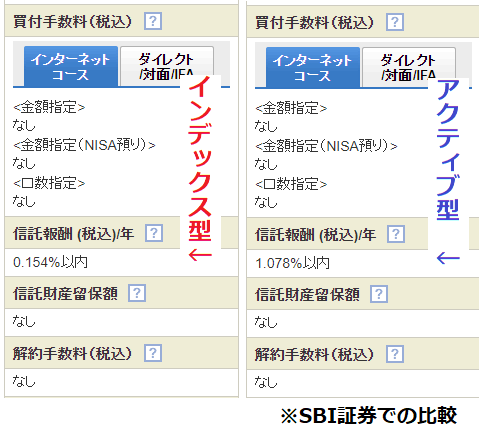

販売手数料や、信託報酬(保有している期間にかかる管理手数料)、信託財産留保額(解約する時に差し引かれる手数料)などのコストにも注意してください。

最近ではノーロードという販売手数料が無料となっている銘柄も増えてきていますが、他の手数料が高めに設定されていたりすることもあるため、しっかりと中まで確認しましょう。

ノーロードだからと必ず安いわけではないんです。

証券会社によっては、信託財産留保額や解約手数料が無料になっているところもあります。

その場合は信託報酬しかかからないので、長期で運用する費用を抑えることができますね!

下の画像はインデックス型とアクティブ型の信託報酬の違いとなっています。

同じ金額、同じ年数、同じ利回りで運用していても、信託報酬が高かったらその手数用だけで大きな差になってしまいます。

証券会社を選ぶ

証券会社を選ぶポイントは、選べる商品数や手数料の安さ、操作性です。

時間をかけて開設したけど選べる銘柄が少ないし、自分の運用方法に合わないなんてことにならないようにしましょう。

商品数が圧倒的に多く、手数料も実店舗型に比べて格段に安いためネット証券会社がオススメです。

その中でもSBI証券と楽天証券がイチオシなんです。

SBI証券では2019年12月16日から投資信託の買付手数料を0円化しているのでお得に始められます。

楽天証券ではトウシルという投資の情報を毎日のように配信してくれるので勉強にもなりますよ!

各証券会社の使い方の比較もしていますので、ぜひお読みください!

投資信託で使うネット証券を比較してみた『各社の違いを解説します』の記事はこちら

まとめ

アクティブ型とインデックス型の違いを解説してきました。

長期で保有する場合にはコストが低いインデックス型の方が損をしない可能性は高いです。

ただし株価が上がり始める時など景気の状況によってはインデックス型よりもアクティブ型を保有した方が有利になる時もあるんです!

しっかり見極めて、その時にあった銘柄を保有できるようになりましょう!見極められるようになるには誰かから学ぶのが一番の近道です。

川畑明美さんのオンラインスクールがラインで質問もできて無料で教えてくれているのでオススメです。

Sponsored Link

この記事が気に入ったら

いいね!しよう

最新情報をお届けします

Twitterでukano358をフォローしよう!

Follow @ukano358