主婦でもわかる!新型NISAってどんなもの?【図付き解説】

投資をやっていく上でNISAはとても役立つ非課税制度です。

そのNISAですが、2024年から新型NISAに変更となります。

新型NISAは、今のNISAに比べると若干仕組みが複雑になっています。

今のNISAと何が変わるのか、どのような仕組みなのか解説いたします。

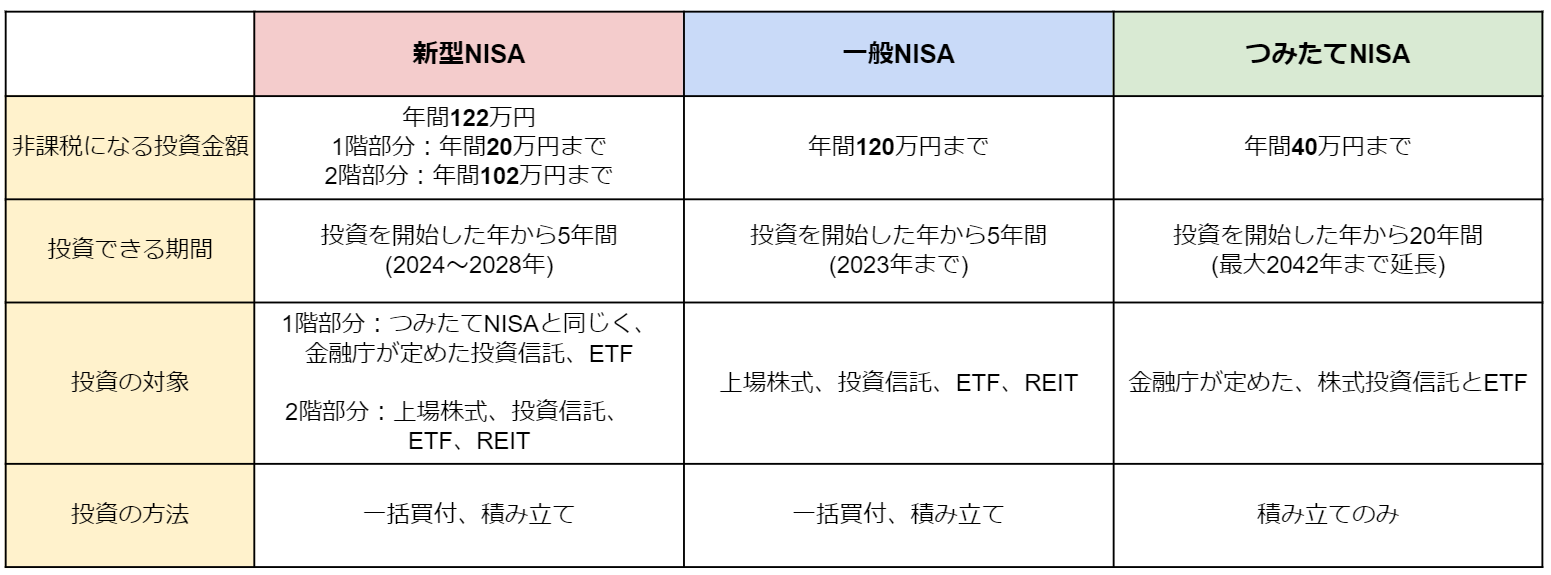

新型NISAの概要

新型NISAの投資可能期間は2024~2028年までとなっています。

現在のNISAと同じく、非課税期間は5年間と変わりません。

新型NISAは2階建ての構造となり、1階部分が現在のつみたてNISA、2階部分が一般NISAと同じ仕組みになります。

投資上限額も変更され、1階部分は20万円、2階部分は102万円の合計122万円に変更となります。

それぞれの階の説明

1階部分

現在のつみたてNISAと同じになります。

非課税期間は5年間で、年間の投資上限額は20万円です。

積立・分散投資に適していると金融庁が定めた、株式投資信託やETFのみにしか投資ができません。

終了後はつみたてNISAへ移行することができます。

2階部分

一般NISAと同じく、上場株式や投資信託などにも投資することができます。

前提として1階で積立投資を行わないと、この2階の利用はできないという点には注意が必要です。

非課税期間は5年間で、年間の投資上限額は102万円です。

投資対象は、上場株式(日本株式・外国株式)や投資信託、ETF、REIT(上場不動産投資信託)などを購入できます。

※高レバレッジで長期投資に適さない投資信託、上場株式のうち上場が廃止されそうな整理銘柄・管理銘柄は対象外となります。

※レバレッジとは、「テコの原理」を意味する言葉で、借入金や社債などを利用して投資をすることで、利益率を高める方法をいいます。

テコを使えば小さな力でも重いものが持ち上げられるように、レバレッジを利用すれば自己資本は少なくても大きな資本を動かすことができます。

逆に、損失も大きくなってしまうというデメリットがあります。

2階部分を利用するには

基本的には2階の非課税枠を利用するためには、1階での積立投資を行う必要があります。

2階部分を使いたいからといって、1階部分の20万円の枠を全て使い切る必要はありません。

金融機関によって最低金額は変わりますが、最低投資金額の積み立てを行えば、2階部分が使えるようになります。

現在すでに一般NISA口座を開設している人や、株式投資の経験者は申請することで2階のみ利用可能となります。

その場合、投資できるのは上場株式のみになってしまうため、注意が必要です。

その他の変更点

ロールオーバー

ロールオーバーとは、5年間一般NISAで運用してきた株や投資信託を、その翌年の非課税枠に移すことで、最大10年間非課税で運用できるようになる仕組みのことです。

一般NISAにはこの仕組みがありましたが、2023年までの制度のため、2019年以降に購入したものはロールオーバーすることができなくなっていました。

ですが、新型NISAが開始され投資ができる期間が延びることで、元々購入していた銘柄も新型NISAにロールオーバーできるようになります。

(新型NISAで対象外となる、高レバレッジの投資信託、上場が廃止されそうな株式は対象外です)

1階部分の投資信託に関しては、5年間の非課税期間終了後に、つみたてNISAにロールオーバー可能で、2階部分はロールオーバー不可になる予定です。

ジュニアNISA

ジュニアNISAは2023年に終了となります。

2024年1月1日以降はジュニアNISA、または課税未成年口座で保有する上場株式などについては払い出しが可能になります。

口座を廃止して全額を払い出せば、課税されません。

一部だけ払い出すこともできますが、その場合は現行と同じ扱いで利益に対して課税されます。

払い出ししなくても、2023年末までに投資した分については成人年齢に達するまで、そのまま非課税口座で保有し続けることも可能です。

つみたてNISA

現在、新規に投資できる期間は2037年までですが、2042年まで5年延長されます。

一定額ずつ積み立てていくと、最長20年利益が非課税になる制度です。

1年間に投資できるお金の上限は40万円です。

つみたてNISAは一定の条件にあった株式投資信託やETFにしか投資ができません。

そのため、非課税枠を使って分散して投資をするという方法が使えません。

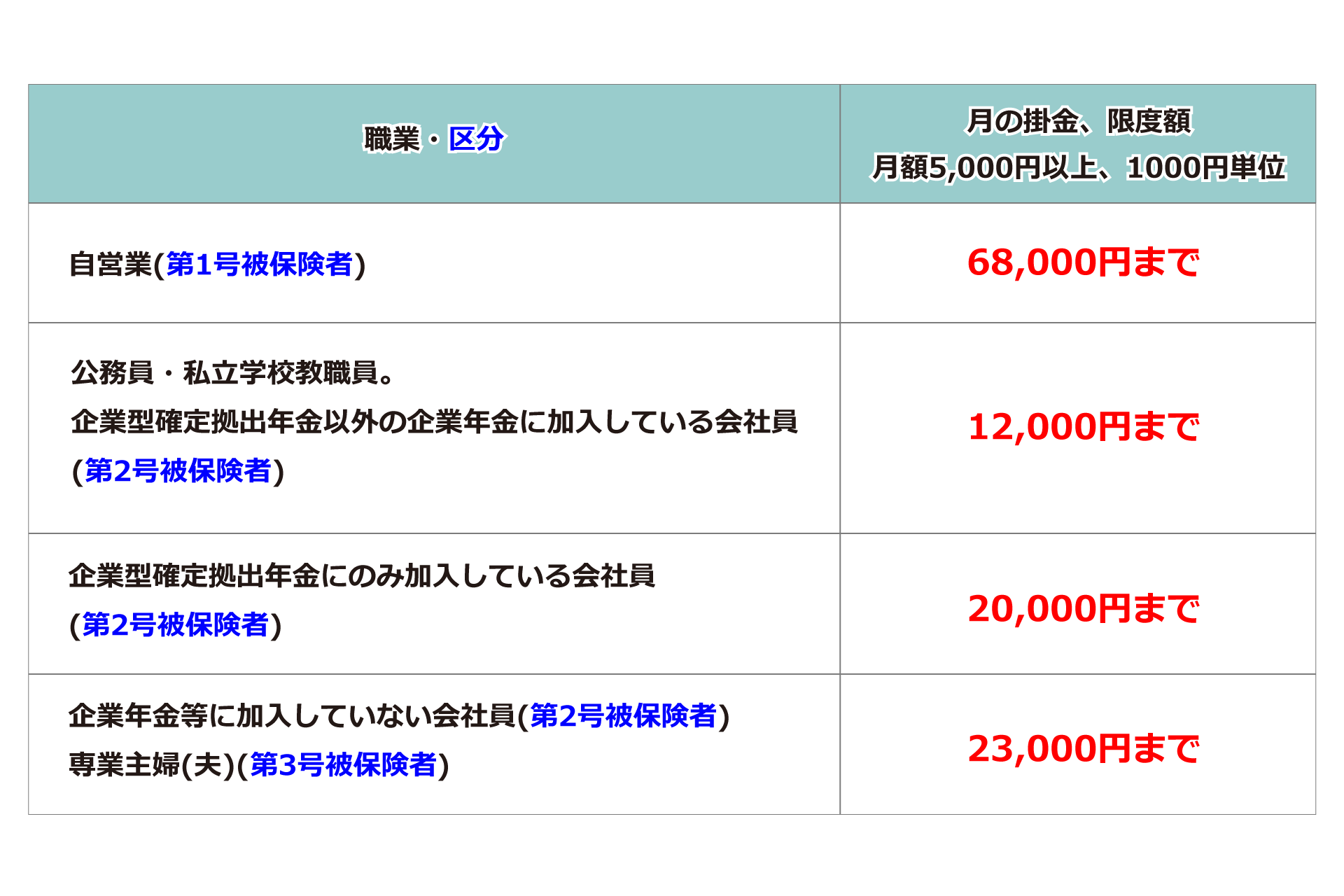

iDeCo

2020年の5月から加入可能年齢が、現在の60歳未満から、国民年金被保険者であれば65歳まで加入できるようになります。

また現在は、企業型確定拠出年金とiDeCoの併用をするためには、勤め先の企業が併用を規約で認めている必要がありました。

しかし、2020年10月からは、誰でも併用できるようになります。

ただし、その場合は企業型確定拠出年金とiDeCoの掛金の合計が55,000円以内であること、企業型確定拠出年金で掛金を拠出(※マッチング拠出)していないという条件を満たす必要があります。

※マッチング拠出とは、会社が拠出する掛金に加えて、加入者本人が掛け金を上乗せして拠出することです。

まとめ

本記事では、新型NISAについて、それに合わせて変わる現行の投資制度について解説しました!

2024年からの制度のため、今後変更になる部分はあるかもしれませんが、今の内にどんな制度なのか把握しておくと、その時に行動しやすくなりますよ♪

Sponsored Link

この記事が気に入ったら

いいね!しよう

最新情報をお届けします

Twitterでukano358をフォローしよう!

Follow @ukano358